Τον νέο ΚΟΚ θα τον πληρώσει ακριβά η κυβέρνηση. Ήδη δύο δημοσκοπήσεις είχαν κακά μαντάτα...

ΣΥΜΒΑΙΝΕΙ ΤΩΡΑ

-

Δείτε ποιες μέρες θα παραμείνουν κλειστές οι τράπεζες την περίοδο των Χριστουγέννων και της Πρωτοχρονιάς

-

«Φράικορπς» 1918-1923: Ο γερμανικός Στρατός στην εσωτερική σύγκρουση

-

Σφοδρή ρωσική επίθεση στο Κίεβο και κατά των υποδομών ηλεκτροδότησης (βίντεο)

-

Peugeot 508 SW: Οι Γάλλοι βρήκαν τη γιατρειά στα SUV

-

Μακελειό στο Σίδνεϊ: Εξιτήριο πήρε ο 22χρονος αστυνομικός που πυροβολήθηκε στο κεφάλι από τους δράστες

-

Χώρισαν μετά από 23 χρόνια σχέσης η Σ.Καρύδη και ο Θ.Αθερίδης

-

Ο αντιπρόεδρος των ΗΠΑ Τ.Βανς λέει στους επικριτές της γυναίκας του να «φάνε σκ@τ@»

-

Ι.Τούνη: «Τα Χριστούγεννα θα τα περάσουμε μαζί με τον Πάρη – Θα πούμε και τα κάλαντα ελπίζω» (βίντεο)

-

Ο FDA ενέκρινε το πρώτο χάπι GLP-1 για την παχυσαρκία: Κόβει την όρεξη χωρίς ενέσεις

-

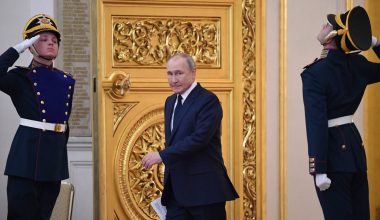

Β.Πούτιν κατά της Δύσης: «Βρισκόμαστε σε πόλεμο με τον σατανισμό και τη μαγεία»

Άσχημα τα νέα φέρνουν οι αρνητικές εκθέσεις των επενδυτικών οίκων για την πορεία των μετοχών, χτυπώντας καμπανάκι ειδικά για την Ευρώπης.

Στη συνέχεια της αναφοράς από την Bank of America, πλέον οι Barclays, JP Morgan και UBS αναφέρονται στις ευρωπαϊκές αγορές. Μάλιστα η UBS βλέπει βουτιά 10% έως τέλη του 2023. Η δε, Barclays μιλά για την «τέλεια καταιγίδα» που έρχεται στα χρηματιστήρια.

Οι μετοχές των ΗΠΑ διαγράφουν τις απώλειες και οι αγορές αναδιπλώνονται, όπως μετέδωσε το Bloomberg. Ο S&P 500 διέγραψε απώλεια 0,8%, βάζοντας τον δείκτη σε τροχιά για τη μεγαλύτερη εβδομαδιαία πτώση του από τον Μάρτιο.

Ο κυκλικά προσανατολισμένος βιομηχανικός μέσος όρος στον Dow Jones ανέβηκε υψηλότερα με την ασφάλιση υγείας UnitedHealth Group να ενισχύει τη δυναμική. Ο βαρύς για την τεχνολογία Nasdaq 100 παρέμεινε χαμηλότερος. Και το Bitcoin υποχώρησε έως και 8%, με το πετρέλαιο έτοιμο για την πρώτη εβδομαδιαία απώλεια από τον Ιούνιο.

Προειδοποίηση από επενδυτικούς οίκους για τις τράπεζες

Η JP Morgan μιλά για underweight στάση της για τις μετοχές της Ευρωζώνης. Ειδικά για τις μετοχές των τραπεζών εκτιμά, είναι πιθανό να δεχθούν αυξανόμενη πίεση εάν οι αποδόσεις των ομολόγων υποχωρήσουν στο τέλος του έτους.

Στη νέα έκθεση επενδυτικής στρατηγικής, ο δείκτης EuroStoxx50 αγωνίζεται εδώ και λίγους μήνες να κινηθεί πάνω από τις 4400 μονάδες και φαίνεται να έχει κορυφωθεί έναντι των ΗΠΑ ήδη από τον Μάιο. Παρόλο που οι δείκτες PMI της Ευρωζώνης βρίσκονται ήδη βαθιά σε έδαφος συρρίκνωσης, οι βασικοί οικονομικοί δείκτες υποδηλώνουν ότι η δυναμική δραστηριότητας είναι απίθανο να ανακάμψει σύντομα.

Οι συνιστώσες των δεικτών PMI δείχνουν επίσης περισσότερη επιβράδυνση στη συνέχεια. Ενώ η πρόσφατη ρητορική της ΕΚΤ φάνηκε να είναι πιο ήπια, οι οικονομολόγοι της JPM αναμένουν νέα αύξηση κατά 25 μονάδες βάσης στα επιτόκια τον Σεπτέμβριο και συνέχιση της συρρίκνωσης του ισολογισμού της. Αυτό το σκηνικό, όπως τονίζει, δεν είναι καθόλου ευνοϊκό για τις μετοχές.

Αν και οι αναθεωρήσεις των κερδών ανά μετοχή (EPS) της Ευρωζώνης κατάφεραν να παραμείνουν σε μεγάλο βαθμό σε θετικό έδαφος, η αμερικάνικη η τράπεζα δεν θεωρεί ότι αυτό είναι βιώσιμο. Η κερδοφορία των εταιρειών της Ευρωζώνης εμφανίζει σαφή συσχέτιση με τους δείκτες PMI, οι οποίοι υποδηλώνουν σημαντική πτώση. Τα πρόσφατα κέρδη β’ τριμήνου, αν και εμφανίστηκαν καλύτερα από το αναμενόμενο, μειώθηκαν σε ετήσια βάση.

«Εντός της Ευρωζώνης, δεν είμαστε καθόλου ενθουσιασμένοι για τις προοπτικές των τραπεζών», σημειώνει η JP Morgan. Οι τράπεζες εμφανίζουν την πιο θετική συσχέτιση με τα επιτόκια και θα μπορούσαν να «χτυπηθούν» εάν οι αποδόσεις των ομολόγων υποχωρήσουν, σημειώνει χαρακτηριστικά. «Συμβουλεύουμε να χρησιμοποιήσετε την ανάκαμψη των τελευταίων δύο μηνών στις μετοχές των τραπεζών για να μειώσετε την έκθεσή σας», τονίζει η JPM.

Αναμένει δε, ότι η αύξηση των beta καταθέσεων, η κορύφωση των καθαρών εσόδων από τόκους (NII) και η δύσκολη δυναμική στην κερδοφορία θα επιβαρύνουν τον κλάδο.

Η «τέλεια καταιγίδα» στις αγορές

Αντιμέτωπες με μία «τέλεια καταιγίδα» είναι οι χρηματιστηριακές αγορές, όπως επισημαίνει η Barclays. Εξηγεί ότι αυξανόμενοι κίνδυνοι από την Κίνα και τα αυξανόμενα επιτόκια συνδυάζονται με εάν περιβάλλον πολύ χαμηλής εποχιακής ρευστότητας.

Σύμφωνα με τους στρατηγικούς αναλυτές της βρετανικής τράπεζας, η απουσία ενός ηχηρού «σωσιβίου» με τη μορφή ενός μεγάλης κλίμακας δημοσιονομικού κινήτρου, το κλίμα για την Κίνα είναι απίθανο να αντιστραφεί από μόνο του, κάτι το οποίο αποτελεί σημαντικό πρόβλημα για τις ευρωπαϊκές και τις βρετανικές μετοχές. Η κατεύθυνση της αγοράς στο βραχυπρόθεσμο διάστημα παραμένει αβέβαιη και η Barclays επισημαίνει πως τα υψηλότερα επιτόκια για μεγαλύτερο διάστημα «επιβάλλουν» την υιοθέτηση μίας επενδυτικής στρατηγικής υπέρ των «μετοχών αξίας».

Η UBS δεν αλλάζει τον στόχο της για τον πανευρωπαϊκό δείκτη Stoxx 600 για το τέλος του έτους και συνεχίζει να βλέπει πτώση στις 410 μονάδες, που σημαίνει βουτιά της τάξης του 10%.

Τονίζει πως ο στόχος του δείκτη για το 2023 καθορίστηκε στο Outlook που δημοσίευσε τον Ιανουάριο και δεν βλέπει κανένα λόγο να τον αλλάξει. Οι ευρωπαϊκές μετοχές συνέχισαν το ράλι τους στα τέλη του 2022 μέχρι τον Φεβρουάριο και από τότε κινούνται γύρο από το επίπεδο των 460 μονάδων.

Η ζυγαριά γέρνει προς την πτώση καθώς οι νέες παραγγελίες αποδυναμώνονται απότομα και γενικά και η μείωση του πληθωρισμού εκθέτει τη λειτουργική μόχλευση των εισηγμένων. Αν και η ελβετική τράπεζα ανέμενε χειρότερες επιδόσεις στην κερδοφορία των ευρωπαϊκών εταιρειών στο β’ τρίμηνο, οι οποία και υποστηρίχτηκε από την ανθεκτικότητα της ανάπτυξης, οι αποδόσεις των ομολόγων έχουν κινηθεί υψηλότερα και αυτό σημαίνει ότι θα οι αποτιμήσεις των μετοχών θα χτυπηθούν.

«Πιστεύουμε ότι η εκτίμηση για πτώση του Stoxx 600 στις 410 μονάδες και κατά 10% έως τα τέλη του 2023 εξακολουθεί να είναι μια έγκυρη τιμή-στόχος και πιστεύουμε ότι θα φτάσουμε εκεί μέσα από ένα μείγμα υποβάθμισης των προσδοκιών για την κερδοφορία του 2024 και de-rating στις αποτιμήσεις των μετοχών», σημειώνει η UBS.

Tο pronews.gr δημοσιεύει κάθε σχόλιο το οποίο είναι σχετικό με το θέμα στο οποίο αναφέρεται το άρθρο. Ο καθένας έχει το δικαίωμα να εκφράζει ελεύθερα τις απόψεις του. Ωστόσο, αυτό δεν σημαίνει ότι υιοθετούμε τις απόψεις αυτές και διατηρούμε το δικαίωμα να μην δημοσιεύουμε συκοφαντικά ή υβριστικά σχόλια όπου τα εντοπίζουμε. Σε κάθε περίπτωση ο καθένας φέρει την ευθύνη των όσων γράφει και το pronews.gr ουδεμία νομική ή άλλα ευθύνη φέρει.

Δικαίωμα συμμετοχής στη συζήτηση έχουν μόνο όσοι έχουν επιβεβαιώσει το email τους στην υπηρεσία disqus. Εάν δεν έχετε ήδη επιβεβαιώσει το email σας, μπορείτε να ζητήσετε να σας αποσταλεί νέο email επιβεβαίωσης από το disqus.com

Όποιος χρήστης της πλατφόρμας του disqus.com ενδιαφέρεται να αναλάβει διαχείριση (moderating) των σχολίων στα άρθρα του pronews.gr σε εθελοντική βάση, μπορεί να στείλει τα στοιχεία του και στοιχεία επικοινωνίας στο info3@pronews.gr και θα εξεταστεί άμεσα η υποψηφιότητά του.